私は株価が下落したときに資産を守るため債券の投資を考えていました。債券の投資と言っても様々あるようで、YouTube等で調べると私の投資方針に適していそうなのは米国の債券ETFではないかと思い米国債券ETF「EDV」を購入しました。

米国債券に投資する理由

私がメインで購入している全世界株の年平均利回りは約7%位であるのに比べて債券は約3%位です。利回りが低いのに債券に投資をするのは、利回りが低くても債券に投資するメリットがあるからです。

米国債券に投資する際のメリットはもちろんデメリットについても考えてみました。

米国債券に投資するメリット

私が感じる債券に投資するメリット2つ

1.株価暴落対策(資産の分散)

債券の値動きの特徴として株価暴落時の債券価格の値上がりに期待

2.分配金

アメリカの高金利を受けて分配金利回りが高い

米国債券に投資するデメリット

私が感じる債券に投資するデメリット2つ

1.為替の変動リスク

今の円安の状態からアメリカの金利の低下とともに円高になった場合

2.価格の変動リスク

アメリカの金利政策によって金利が上昇した場合の債券ETFの価格の下落

米国債券ETF「EDV」

今回購入したのは米国のETF「EDV」です。EDVの主な特徴を記します

1.経費率0.06%

2.分配金利回り3.95%

3.米国の長期国債に投資している

4.価格の変動が大きい

5.新NISAに対応している

EDVを購入するメリット

1.株価暴落時の上昇期待

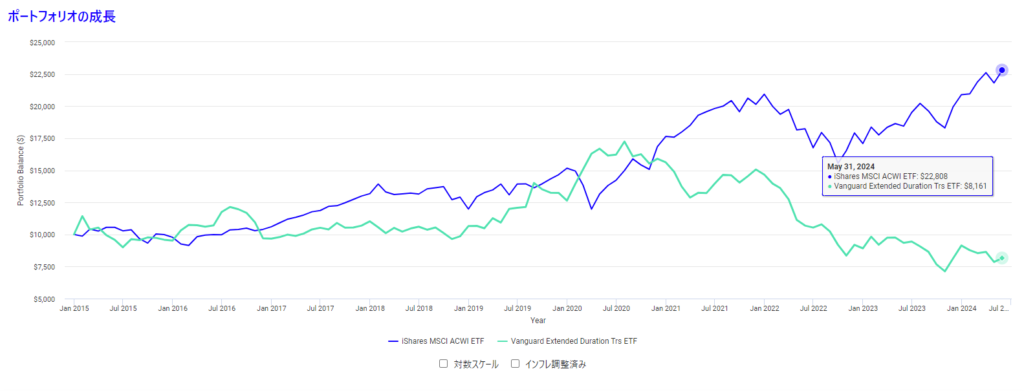

上記のグラフは全世界株とEDVです。2020年頃のコロナショック時に全世界株は暴落しEDVの方は急騰しています。〇〇ショック時のこの値動きをEDVに期待しています。

全世界株が暴落してEDVが急騰したタイミングでEDVを一部売却し全世界株を購入するつもりです。

2.高い分配金利回り

今現在の分配金利回りが約4%もあるため高配当株並みの分配金利回りです。しかもEDVは毎月分配ではなく4半期ごとに分配金の支払いがあるので新NISAに対応しています。

EDVを購入するデメリット

1.為替の変動リスク

EDVは米国のETFですので為替の変動の影響を受けます。簡単なシミュレーションをしてみたいと思います。今現在の為替は1ドル約158円、分配金利回は3.95%です。投資期間は15年とします。(分配金利回りは3.95%が続くわけではありませんしEDVの価格も変動しますので実際は元本が割れることもあるとは思いますが大体この位まで円高になっても大丈夫的な意味でのシミュレーションです)

1.0395の15乗は1.788

158÷1.788=88.37

1ドル約88円位までなら元本割れしないということです。(分配金と価格の変動を考えていないので無意味なシミュレーションかもしれませんが)

2.価格の変動リスク

EDVの価格は主に米国の10年債利回りの影響を大きく受けるようです。上記グラフでもわかるように2022年から大きく値下がりしてしまっています。2022年は何があったのかと言いますと、米国の急激な利上げがありました。そのため大きく値下がりしたわけです。

これから先米国の金利がどうなるかわかりませんが、私がEDVを保有する理由は価格の値上がり益を狙っているわけではなく、あくまで株の暴落対策ですので仮に値下がりした場合は買い増しすることも考えています。

最後に

今回はEDVを購入したのですが、AGGという米国の債券市場全体に投資するみたいなのもあるみたいなのでそちらも購入しようかと考えています。ただこちらは値動きが小さいので株価暴落時の値上がりがEDV程期待できないのでバランスが大事かなと思います。

ここで紹介している投資の手法や銘柄などは私自身が実際に行っているものであり読者の皆様に推奨しているわけではありません。投資については自己責任でお願いします。紹介している数値なども細心の注意を払っていますが誤っている可能性がありますのでご自身でも確認することをお勧めします。

その後の私の米国債券ETFの投資状況

コメント